摩根士丹利发表报告,下调对太古地产今明两年盈利预测16%至27%,反映对公司去年业绩后最新的零售销售、租金和出租率假设;同时将每股股息预测上调6%至10%,反映中期单位数的渐进式股息增长,得到核心投资物业组合、非核心资产处置及内地发展项目销售收益的现金流支持。该行把太古地产目标价由16港元上调至18港元,为2025年资产净值折让55%配资网站首选,低于长期历史平均值一个标准差,因该行认为办公室市场仍存在供需失衡。

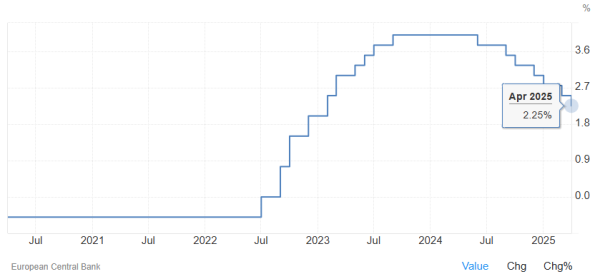

该行亦对领展2025至27财年盈利预测基本保持不变,每单位分派料增长0.3%至0.9%,反映最新的零售销售、租金和出租率假设。该行将其目标价由41港元上调至48港元,基于2025财年每单位派息及略低于长期平均股息收益率差1.5%,假设美十年期国债收益率4%。该行重申对领展“增持”评级,认为领展是美息下行周期及潜在纳入港股通的主要受惠者。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

安联配资提示:文章来自网络,不代表本站观点。

相关文章

沪深京指数

热点资讯